经过四篇文章和一次课后作业的铺垫,大家对三张财务报表的结构应该有了初步认识。无论读者之前是什么样的背景,读完前四篇文章之后都算是开启了一年级金融科班生的视角。

从今天开始的五篇文章要带大家熟悉三张财报之间是如何相互串联在一起的。这套串联的逻辑至少有三层现实意义:1)通过金融面试中的technical部分和某种case study;2)解决买方(Buyside)实习研究员的重点工作;3)理解企业经营的敲门砖。

这套串联方法的要领在第二话里面重点强调过,那就是沿着资产负债表的结构顺藤摸瓜:1. 非流动资产;2. 非流动负债;3. 除现金外的流动资产-流动负债=净营运资金(Net working capital);4. 权益;5. 现金。

今天讲非流动资产的三张表串联,用的案例还是海底捞。

温馨提示:接下来的文字内容看了摸不着头脑是很正常的。遇到专业名词我会简单解释,实在看不明白的地方可以翻翻【序言】中提到的财务会计教材或者其他成体系的专业书籍。

*******正文开始分割线*******

非流动资产中最有意义也是最常见的几项:

1)固定资产(Property, Plant & Equipment,简称PP&E),顾名思义就是厂房设备装修等;

2)无形资产(Intangible assets),通常包括商标、软件系统等;

3)商誉(Goodwill),指的是收购支付的溢价,通俗说就是东西买贵了那个贵出来的部分;

4)使用权资产(Right of use assets),通俗理解就是企业签了租赁合同之后对合同里的物业具有使用权,同时也必须按合同支付租金,餐饮、酒店经营中非常常见。

注:使用权资产来自2019年开始的国际会计准则更新,原本企业表外的租金合同未完成部分(也就是实质上的负债e.g. Lease liabilities)被要求放进资产负债表内,从而在等式的另一头产生了ROU assets,详细的会计处理参见IFRS 16和ASC 842内容。

【固定资产和无形资产】

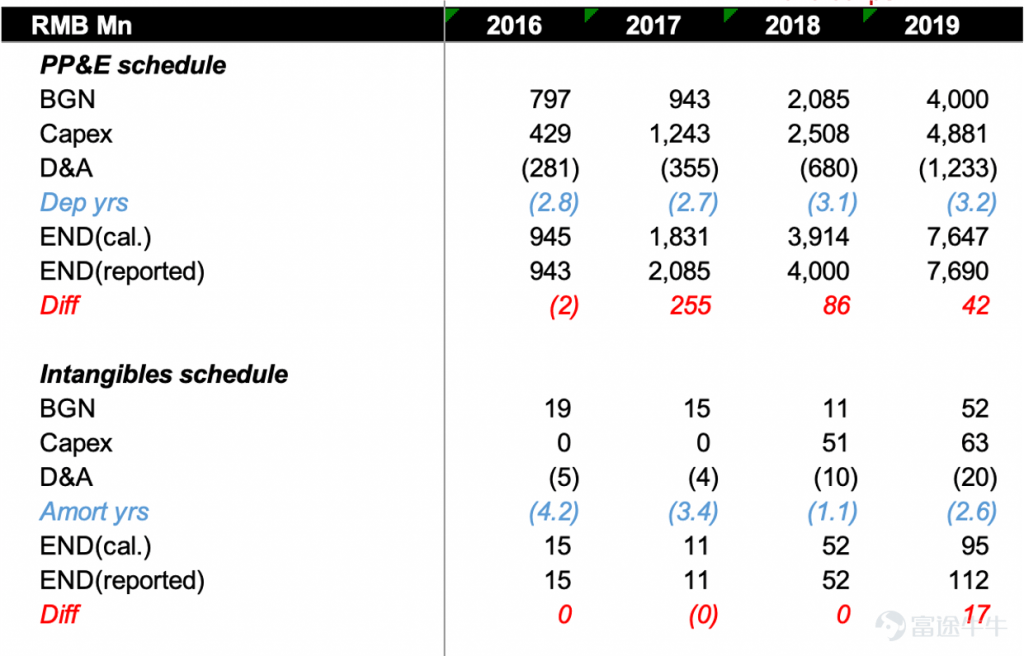

PP&E、Intangible assets的三张表处理非常相似,非常的教科书式。它们都以账面值(net carrying cost)的形式存在于资产负债表上,账面值等于累计购入成本减去累计折旧摊销。

net carrying cost = cost of acquisition – accumulated depreciation and amortization

不断购置PP&E、intangibles花费的金额就是当年的资本开支(capital expenditure,简称capex),capex直接出现在现金流量表的投资性现金流里,间接出现在资产负债表的附注里。

不断折损的部分就是当年的折旧与摊销(Depreciation and amortization,简称D&A),D&A直接出现在现金流量表的经营性现金流里,间接出现在资产负债表的附注里,笼统直接出现在损益表里。

会计上有很多种格式来记录这些加加减减,可以化整为零,也可以化零为整,想做多细致就有多细致。但是我们计算的目的不是为了考注册会计师,而是用最快的速度量化企业经营中有影响力的事件,所以我的参考答案里选择了一个非常轻巧整洁又实用的计算器。

沿着表格后面的计算公式大家就能干净利落地扫荡:1)资产负债表中的PP&E、Intangibles;2)损益表中的D&A;3)现金流量表经营性现金流里的D&A、投资性现金流里的Capex。

原始数据可以在海底捞财务报表和财务报表附注15里面找到。

【使用权资产】

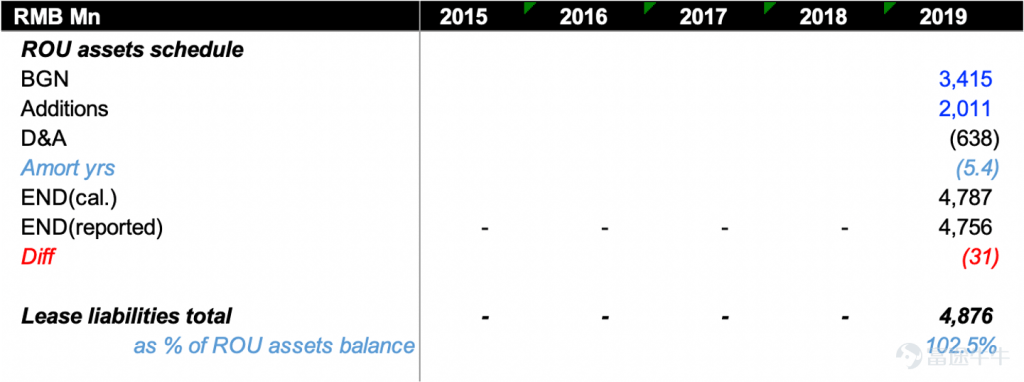

ROU assets可以部分借鉴PP&E、Intangible assets的处理思路和计算器格式。

但实质有不一样的地方需要另外理解:

1.每年都有新增(Additions),但这些新增并不是实打实现金支出的Capex,而是新签了合同带来了新的未来租赁负债(Lease liabilities);

2.每年都有摊销(D&A),计入损益表D&A和现金流量表经营性现金流里的D&A;

3.每年都要偿付租赁负债(Pay down lease liabilities),计入现金流量表融资性现金流里,但这笔钱实质是房租,相当于旧的会计准则下的当期租金成本,因为具体金额算不出来我选择了用D&A金额等值代替,这种算法一定不是最精确的,但是在“既要理解企业经营,又要三张表配平”的原则下是实用的。如果理解了这一点,就能理解我为什么会在现金流量表里多算了个调整后的经营性现金流(Adj. OCF)和调整后公司现金流(Adj. FCFF)。

沿着表格后面的计算公式大家就能干净利落地扫荡:1)资产负债表中的ROU assets和lease liabilities;2)损益表中的D&A;3)现金流量表经营性现金流里的D&A、融资性现金流里的repayment of lease liabilities。

原始数据可以在海底捞财务报表和财务报表附注16里面找到。

以上对使用权资产的处理是我自己不揣冒昧总结的,因为涉及ROU assets和lease liabilities的会计准则应用毕竟还比较新,我问了很多买方分析师他们怎么处理,至今还没有人给我一个答案。富途小伙伴如果有更加科学实用的处理方法务必留言,我们私信讨论~~

【商誉】

Goodwill就比较简单了,遇到收购的时候会增加,收购来的公司遭受巨大亏损的时候会减值(Impairments),但是考虑到:1)两件事情无论是发生的频次还是涉及的金额都是不可预测的;2)要发生也是一次性的(one-off),不会经常性有规律的发生(recurring);3)不涉及企业未来现金流的变动(因为“买贵了”的意思是钱已经付完了),因此Goodwill既成事实的情况下无论减不减值对估值不应该有大影响。

像我一样打破沙锅问到底的读者可能会好奇:Goodwill会以什么样的方式对估值产生影响呢?1)收购之前投资人就觉得这次买贵了,那么出钱收购的公司股价会应声下跌,被收购公司股价会应声上涨,至于未来是不是真的买贵了就另说。很有可能收购之后两家公司1+1>2,那么出钱收购的公司股价会涨回去;也有可能收购之后发现确实是一笔糟糕的投资,计了一次资产减值impairments,不考虑其他因素股价是有可能下跌的,但是注意,这次下跌的本质并不是说投资人很在意这一次的impairments的亏损,而是投资人意识到CEO的眼光不怎么样有可能未来会持续做出糟糕的投资决策,毕竟金融无关过去,而是关于未来预期的变现。这就引出了2)持续的Goodwill impairments会导致投资人对公司管理层的能力产生怀疑,引发股票抛售。3)哪怕没有计提impairments,账上常年趴着巨额Goodwill的同时资本回报率常年显著低于同业,说明管理层拿着股东给的钱一通乱买而没有实现1+1=2或者1+1>2的效果,有可能是眼光不行买了个垃圾,也有可能是买来以后没有好好的整合团队业务,这种公司的估值倍数也是要打个折扣的。更多估值的问题我们留到以后细讲。

通常情况下我们做资产负债表配平的时候Goodwill直接原值不动一路放到未来就好。Impairments会出现在损益表里和现金流量表经营性现金流里。

唐大牛

唐大牛