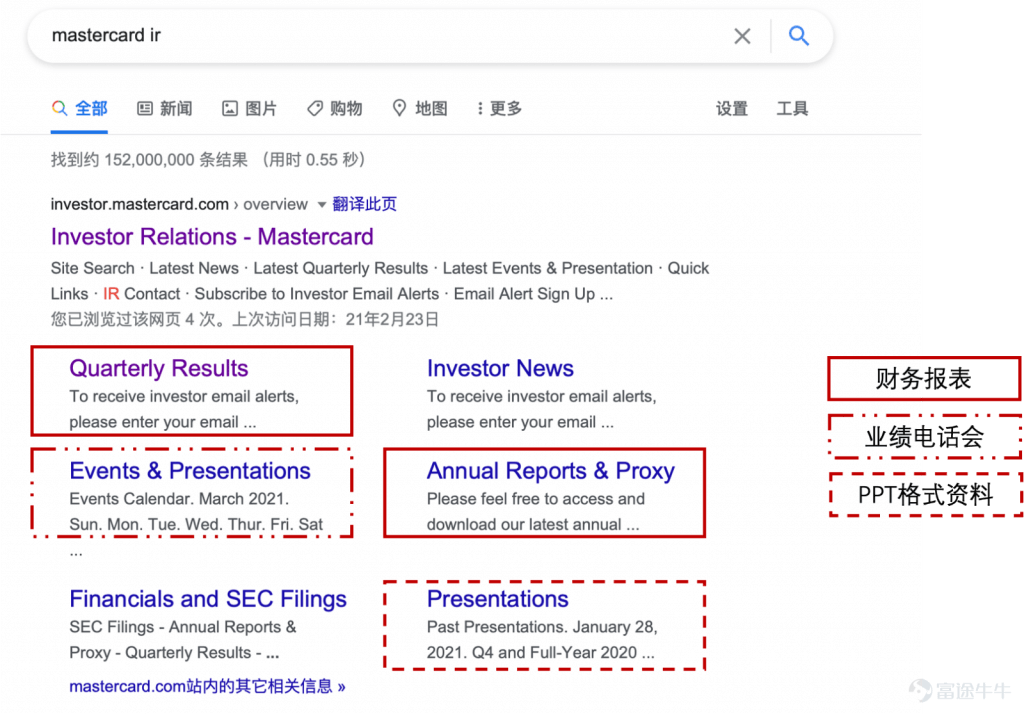

我们研究一家公司基本面,首要任务就是看合并财务报表(Consolidated financial statements)。财务报表一共有三张,分别是资产负债表、损益表、现金流量表。

下面这张图片简要概括了每张报表的内容。

如果看了以上内容的第一反应是“每一个字我都认识,合在一起就不make sense”,不要怕,说明你还需要继续往下看。

如果看了以上内容的第一反应是“这些我都知道,但又有什么卵用”,说明你的专业基础并不扎实,需要重新系统学习。

现在让我们回到混沌初开的第一问,为什么看公司必须要看三张表?

我想说其实不光是看公司,看人也要看三张表。举个栗子,我的两个朋友小李和小王都在国贸上班,都年入100万,都年度花销50万,扣掉40万个人所得税,每年都净盈利10万入账,如果这俩人都精致到每年度制作个人损益表的话,那么以上就是损益表能够告诉我的大体信息。如果我和小李小王的关系更近一点,我还能知道他俩的年入100万是怎么来的,50万都花到哪里去了。除此之外,我从他俩的个人损益表上也榨不出来别的什么特别有用的信息了。总结:损益表告诉我们公司/个人一段时期内的收入、支出与盈利。

但是我熊熊燃烧的八卦热情不允许我就此打住,我发现小李和小王比我想象的还要精致,因为他们甚至制作了年度个人资产负债表。两张资产负债表告诉我们,小王在美丽的二线海滨城市有一套价值200万的房产,而小李个人名下还没有房产。(我心中的小船开始倾斜了,啊这万恶的资本主义金钱观)定睛一看,小王的200万房产还有70%的贷款没有还完,而小李虽然没有房产,但是有100万现金或现金等价的货币基金余额宝,并且还有60万等值的美团股票以及40万等值的比特币。已知:该资产负债表日期为2019.12.31。求:未来1-3年小李和小王谁的财富规模增长更快。(我心中的小船开始向反方向倾斜,啊这万恶的资本主义金钱观)总结:资产负债表告诉我们公司/个人某段时期末的资产、负债和权益。

我以为故事到这里就可以结束了,然而现实总是分分钟突破我的认知。小李和小王作为90后卷王中的课代表,连年度个人现金流量表都必须赶在清明节前做完。两张现金流量表告诉我们,小王今年的50万年度花销里面有7万是房产折旧,而小李的50万年度花销都是实打实的现金付款。那么其实小王的个人经营性现金流是17万入账,而小李的年度经营性现金流就只是10万入账。此外,我发现小李会从10万经营现金流里面,拿出8万攻读非全日制硕士学位,也就是人力资本投资(expenditure on human capital也是一种capital expenditure,简称capex),其他条件不变的情况下,小李未来升职加薪的速度大概率会快过小王,也就是说现金流的变化也可以直接影响未来个人损益表增长速度。总结:现金流量表能够告诉我们公司/个人一段时期内的经营性现金流、投资性现金流、融资性现金流。

读到这里大家应该能感觉到,三张财务报表其实是从三个不同的角度刻画一个人/一个公司的面貌,各有各的重要性。资产负债表和现金流量表透露出的信息价值也非常之高,但是在实际操作中经常被忽略,尤其是一入行就看互联网的分析师。互联网公司所谓的轻资产运营模式让资产负债表的重要性被忽略,而不看资产负债表的分析师是不可能完成现金流量表的推演的,等于功课只做了1/3,这是对投资人的不负责任。事实证明,不是所有的互联网公司都是轻资产,因为互联网巨头的无边界扩张囊括了很多重资产、重资本金的业务板块,例如物流、消费贷以及并购导致的大量无形资产。只看损益表(Income statement),忽视资产负债表(Balance sheet)和现金流量表(Statement of cash flows),不仅会导致你低估未来盈利的内生增长潜力,更会让你在估值的时候无所适从,因而人云亦云的采用PS估值法或者分部估值法。这些估值方法原本是没错的,但是在你不理解三张表的时候就盲目套用就会出问题,所谓“拍对了是运气,拍错了是本事”。

唐大牛

唐大牛